跨境融资开放加快,粤港澳银行跨境资产转移

近期,粤港澳大湾区银行发力跨境融资资产转让,加快产品创新,推动企业跨境融资。建行广东省分行完成粤港澳大湾区首单贸易融资资产跨境转让业务;江苏银行深圳分行也落地国内贸易融资资产跨境转让业务项下首单风险参与模式。事实上,不仅跨境资产转移业务创新加快,随着粤港澳大湾区投融资便利化金融改革不断推进,近期,湾区商业银行在跨境融资渠道拓展和产品创新方面继续发挥重要作用分析认为,跨境融资产品的丰富拓宽了境外人民币应用市场,有助于降低企业融资成本。 下一步还可以多关注信托,租赁等业务情况,弥补中长期信贷的不足,提高融资的流动性。

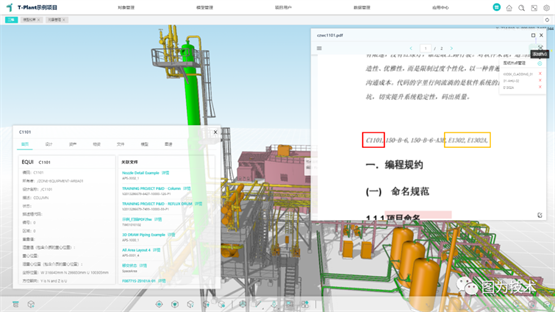

近日,粤港澳大湾区商业银行纷纷推出跨境资产转让业务。7月21日,粤港澳大湾区首笔银行贸易融资资产跨境转让业务落地广州,建设银行广东省分行以2美元的价格将一笔贸易融资资产转让给建设银行悉尼分行。一是通过在境外使用低成本美元资金降低境内企业融资成本,通过贸易融资资产跨境资产转让业务降低企业年融资成本20%; 二是优化国内银行资产负债结构,释放信贷规模,将资金发放给其他有需要的企业; 三是充分利用境内外两个市场,满足境外金融机构配置境内优质资产的需求此前,江苏银行深圳分行也于近期落地国内贸易融资资产跨境转让业务项下首单风险参与模式; 工商银行澳门机构与深圳分行同时完成了首笔人民币保理资产跨境转让和供应链保理资产跨境转让业务

中国银行香港金融研究院经济学家丁猛表示,随着粤港澳大湾区规划和金融支持政策的落地,粤港澳大湾区金融机构在业务重心,人员配备,发展战略等方面积极布局跨境资产转移业务丁猛指出:建设以国际化和金融科技创新为主导的先进粤港澳大湾区,需要建设完善的金融资源跨境流动市场,以更好地优化粤港澳三个独立关税区的资源配置,跨境资产转移业务开放是必然趋势今年以来,央行和国家外汇管理局明确支持粤港澳大湾区内地金融机构按照商业可持续原则,在符合风险管理要求的基础上,规范贸易融资资产跨境转移

国家外汇管理局广东省分局,国家外汇管理局深圳市分局3月30日公布的《关于支持粤港澳大湾区和深圳试验区发展外汇管理工作的通知》指出,按照控制风险,审慎管理的原则,允许粤港澳大湾区试点机构对外转让银行不良贷款和银行贸易融资,并有相应的操作指引。央行广州分行还表示,下一步,国家外汇管理局广东省分局将在总局指导下,按照商业可持续原则,探索扩大跨境转移资产品种,支持粤港澳大湾区金融机构4月,《关于金融支持粤港澳大湾区建设的意见》进一步明确,稳步扩大跨境资产转让业务试点,探索扩大跨境资产转让品种。 在满足风险管理要求的基础上,规范贸易融资资产跨境转让,积极推进跨境融资创新,优化金融资源配置,提高融资效率。丁猛进一步指出,政策从金融机构到企业有一个传导过程,会有一个时间的渗透,也需要在各个环节细化落实,银行作为金融服务机构,应该在客户多元化的基础上,在产品设计上下功夫

产品设计还有提升空间。丁萌表示,产品设计的针对性还有很大提升空间。在丁萌看来,比如资产的包装和处置可以更加精细化,利用境内外外汇市场的价差,期限设计可以更加多元化。如即期和远期市场以及期权市场,都可以纳入产品设计的考虑方向,甚至可以将短期票据跨境资产与长期债券资产规划打包,等等。在风险可控的情况下,在允许跨境资产转让的范围内,更接近国际市场整体的产品设计规划,这一点还可以进一步完善。"同时,丁猛指出,在产品设计上要更加注重外汇管理中政策标准和风险的把控。 如何将海外成熟的运营模式与国内外汇管理制度有效结合,金融机构需要进行更多的思考和探索。中国人民大学重阳金融研究院高级研究员刘志勤认为,爆发后,整体经济水平波动较大。 更多企业通过兼并重组化解风险。 一,二季度对外投资依然较大,主要集中在企业资产购买和重组方面。近期,加快金融开放的政策也在完善资本流动体系,通过资产的跨境流转降低企业融资成本。在刘志勤看来,跨境融资应该更具流动性,而不是简单地用贷款模式。 除了推动跨境资产转移业务发展外,还需强化信托,租赁等业务渠道,弥补中长期信贷短板,盘活企业存量资金压力。一家股份制银行国际业务人员也表示,除了跨境资产转让,金融机构还可以利用绿色金融的优势,通过绿色债券或跨境资产证券化等方式,进一步拓展企业跨境融资渠道